Conseil et Astuce

Mieux vaut prévenir que guérir…

Procédure de sauvegarde, conciliation, redressement judiciaire, mandat ad hoc, vous avez sûrement déjà entendu ces termes. Mais à quoi correspondent-ils et quand faut-il les utiliser ?

Quand l’eNtreprise est-elle en difficulte ?

La cessation de paiement

Intuitivement, on entend par entreprise en difficulté, une entreprise qui rencontre des problèmes de trésorerie et/ou de rentabilité.

Au niveau juridique, la cessation de paiement ou la cessation des paiements, définit une situation où une entreprise en difficulté se trouve dans « … l’impossibilité de faire face au passif exigible avec son actif disponible » (article L631-1 du Code de commerce).

Plus précisément :

- L’actif disponible correspond à tout ce qui peut être transformé en liquidités immédiatement ou à très court terme tout en permettant la poursuite des activités de l’entreprise (vente de biens par exemple).

- Le passif exigible est lui constitué par l’ensemble des dettes arrivées à échéance et dont les créanciers peuvent exiger immédiatement le paiement. Ces dettes doivent être certaines (non litigieuses et non contestées) et liquides (au montant déterminé) : factures arrivées à échéance, salaires à verser, etc.

N’est pas considérée comme cessation de paiement, la situation ou l’entreprise bénéficie de réserves de crédit où lorsqu’elle obtient un délai de paiement de la part de ses créanciers ayant pour conséquence de lui permettre de faire face au passif exigible grâce à son actif disponible.

La cessation de paiement c’est donc l’impossibilité de payer ses dettes à très court terme, ce qu’on appelle communément « avoir un problème de trésorerie ».

Et avant ?

L’entreprise peut (et doit même !) être consciente de ses difficultés avant la cessation de paiement, parce qu’elle construit notamment un budget prévisionnel et/ou un plan de trésorerie et qu’elle anticipe qu’elle risque d’être en cessation de paiement dans les prochaines semaines ou mois.

A chaque situation correspondent des dispositifs de prévention des difficultés,

plus tôt l’entreprise y a recours, meilleures sont ses chances de survie

Si l’entreprise est en cessation de paiement

La déclaration de cessation de paiement

Lorsque l’entreprise est en cessation de paiement, c’est-à-dire qu’elle ne peut faire face à ses dettes à court terme, elle doit alors effectuer une déclaration de cessation de paiement auprès du tribunal de commerce ou du tribunal de grande instance, afin de déclencher une procédure de redressement ou de liquidation judiciaire.

En pratique :

- Hors cas de procédure de conciliation, le chef d’entreprise doit déposer une déclaration de cessation de paiement au maximum 45 jours suivant la date de cessation.

- Elle est à déposer au greffe du tribunal de commerce pour un commerçant, une société commerciale (SARL, société anonyme, etc.) ou un artisan et au greffe du tribunal de grande instance du lieu du siège de l’entreprise, dans les autres cas.

- La déclaration de cessation de paiement par le débiteur est obligatoire même si un créancier a déjà saisi le tribunal pour demander l’ouverture d’une procédure de redressement ou de liquidation judiciaire.

- La déclaration de cessation de paiement ne peut être effectuée que par le débiteur personne physique ou le représentant légal (au moins un des co-gérants en cas de cogérance) de l’entreprise.

Le tribunal de commerce ou le tribunal de grande instance examine la déclaration de l’entreprise et la situation dans laquelle elle se trouve.

Ce dernier rend ensuite un jugement, qui constate la cessation des paiements ou, au contraire, son absence.

Si le jugement constate la cessation, il prononce alors la mise en redressement judiciaire de l’entreprise, ou bien sa liquidation judiciaire si le redressement est manifestement impossible.

Il sera utile dans cette situation de déclarer la cessation de paiement le plus vite possible

et de fournir au tribunal les éléments de nature à le rassurer sur les perspectives de survie de l’entreprise.

Cas 1 : le redressement judiciaire

La procédure de redressement judiciaire est une procédure collective, et donc publique, destinée à permettre la poursuite de l’activité de l’entreprise, le maintien de l’emploi et l’apurement du passif.

Lors du jugement :

- Un mandataire judiciaire (et éventuellement un administrateur judiciaire) sont nommés pour administrer tout ou partie de l’entreprise, seuls ou avec le dirigeant d’entreprise.

- La rémunération afférente aux fonctions exercées par le chef d’entreprise est fixée par le juge

C’est pourquoi le dirigeant se sent souvent dépossédé de son entreprise à ce moment.

Commence alors la période d’observation, dont le but est de :

- Faire le point sur la situation de l’entreprise : l’administrateur judiciaire établit un bilan économique et social de l’entreprise qui précise les origines, l’importance et la cause des difficultés. Il est également établi un inventaire des actifs et une évaluation du montant du passif de la société.

- Rechercher des solutions pour sauver l’entreprise : l’administrateur judiciaire, avec le concours du dirigeant, envisage les mesures de gestion et de restructuration qui pourront lui permettre de poursuivre son activité, de maintenir les emplois de ses salariés et d’apurer son passif. L’administrateur peut être autorisé par le juge à procéder à des licenciements pour motif économique s’ils présentent un caractère urgent, inévitable et indispensable.

Concrètement, pendant cette période, l’entreprise continue son activité en bénéficiant :

- du gel des créances antérieures

- de la suspension des poursuites des créanciers

- de l’arrêt du cours de la majorité des intérêts et majorations

A l’issue de la période d’observation, qui peut durer jusqu’à 18 mois (6 mois, renouvelable 2 fois), 3 issues sont possibles :

- Le plan de continuation : il est arrêté par le tribunal et sera d’une durée maximale de 10 ans, dans le cas où l’entreprise est viable. Ce plan peut prévoir des mesures de restructuration de l’entreprise visant à permettre le paiement de ses dettes et la poursuite de son activité ;

- Le plan de cession : le fonds de commerce de la société est cédé ou seulement une partie de ses actifs ;

- La liquidation judiciaire : aucune des deux mesures ci avant mentionnées n’a pu être mise en place et c’est la mort de l’entreprise.

Dans le cas du plan de continuation, le dirigeant récupère le contrôle de son entreprise.

Cas 2 : la liquidation judiciaire

Lorsque le juge estime que l’entreprise n’est à la fois plus en capacité d’honorer ses créances et que la situation ne permet pas d’espérer un rétablissement, il prononce la liquidation de l’entreprise.

La liquidation judiciaire intervient :

- soit à l’issue de la période d’observation

- soit au moment de la déclaration de cessation de paiement

Dans ce cas, tous les actifs de l’entreprise sont vendus pour tenter de rembourser les dettes.

Dans le cas d’une liquidation, le dirigeant perd son entreprise

et peut être amené à rembourser lui-même des dettes s’il avait consenti des garanties

Pour que la liquidation judiciaire soit au maximum évitée, plusieurs autres dispositifs à activer avant la cessation de paiement ont été mis en place.

Avant la cessation de paiement

Lorsque le dirigeant, généralement aidé de son directeur financier (externalisé ou non 😉), anticipe que l’entreprise va subir dans les prochains mois ou prochaines semaines des difficultés de trésorerie, il peut utiliser 3 dispositifs destinés à faciliter la survie de son entreprise :

- La procédure de sauvegarde

- Le mandat ad hoc

- La conciliation

Ces dispositifs ne peuvent être utilisés qu’en l’absence de cessation de paiement, d’où l’intérêt d’anticiper en établissant un prévisionnel de trésorerie

La procédure de sauvegarde

La sauvegarde judiciaire, ou procédure de sauvegarde, est une procédure préventive qui peut être ouverte à la demande d’une entreprise qui, sans être en cessation des paiements, justifie de difficultés juridiques, économique ou financières qu’elle n’est pas en mesure de surmonter.

L’objectif de la sauvegarde judiciaire est de permettre au dirigeant d’entreprise de réorganiser son entreprise pour apurer ses dettes et pouvoir envisager sereinement la poursuite de son activité. Pour cela, un plan de sauvegarde est généralement adopté à l’issue de la procédure avec l’accord des créanciers de l’entreprise.

La procédure de sauvegarde est une procédure collective, elle est donc publique.

La procédure de sauvegarde se décompose en 4 grandes étapes :

- Le chef d’entreprise demande l’ouverture de la procédure au greffe du Tribunal de commerce (ou grande instance) en :

- montrant que l’entreprise n’est pas en cessation des paiements

- expliquant la raison des difficultés de l’entreprise

- exposant les premières mesures permettant à l’entreprise de sortir des difficultés.

- Le tribunal prononce l’ouverture de la sauvegarde judiciaire et fixe la durée de la période d’observation, si la demande est bien-fondée.

- La période d’observation, dont le déroulé est semblable à celle dans le cas du redressement judiciaire vu plus haut.

- La fin de la sauvegarde judiciaire, qui peut prendre trois issues différentes qui varient selon l’état de la situation de l’entreprise :

- La disparition des conditions ayant justifié l’ouverture : si la situation de l’entreprise s’améliore, il est possible de mettre fin à la procédure.

- La mise en place d’un plan de sauvegarde : il permet au dirigeant de prendre un ensemble de mesures pour restructurer son entreprise et en permettre la sauvegarde. Le plan de sauvegarde doit permettre d’apurer les dettes pour repartir sur des bases saines.

- La conversion de la sauvegarde en redressement judiciaire : si l’entreprise est en état de cessation des paiements, le tribunal devra prononcer la transformation de la procédure de sauvegarde en redressement judiciaire.

Les deux principales différences avec le redressement judiciaire en sont aussi les deux grands avantages :

- Le chef d’entreprise reste à la tête de son entreprise : il conserve l’ensemble de ses pouvoirs tout en étant épaulé par un administrateur judiciaire qui l’accompagne dans l’élaboration de son plan de sauvegarde.

- Elle peut être demandée au début des difficultés, sans attendre la cessation de paiement.

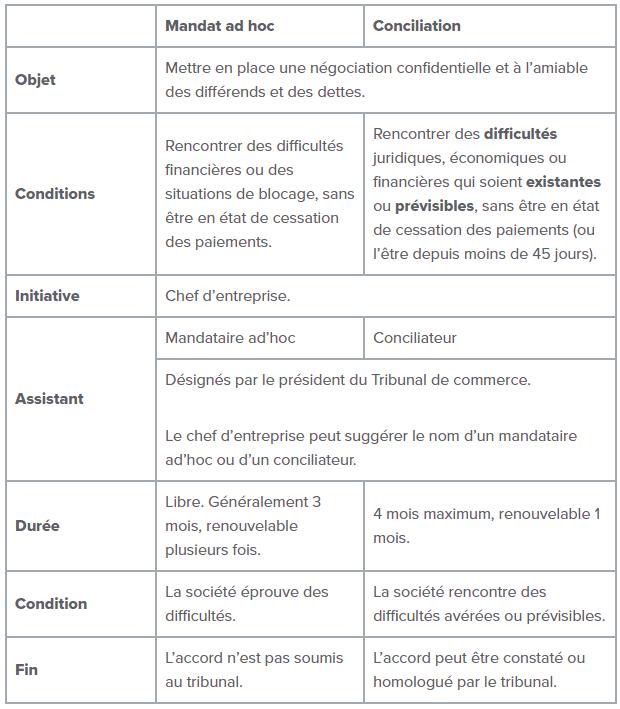

Le mandat ad hoc

Le mandat ad hoc est une procédure destinée à rétablir la situation d’une entreprise lorsqu’elle éprouve des difficultés, tout en n’étant pas en état de cessation des paiements. Dans ce cas, l’entreprise fait appel à un mandataire ad hoc, c’est-à-dire une personne extérieure, en qui elle a confiance et qui bénéficie d’une certaine légitimité pour trouver un accord avec ses créanciers et ses partenaires.

Le mandat ad hoc est une procédure très appréciée des dirigeants d’entreprise. Cela s’explique par le fait qu’il s’agit d’une procédure :

- Amiable : le mandat ad hoc est une procédure non judiciaire, qui doit aboutir à la signature d’un accord contractuel négocié avec les créanciers ou les partenaires.

- Confidentielle : la désignation du mandataire ad hoc n’est pas publiée et le mandataire a une obligation de confidentialité.

- Rapide : la durée d’un mandat ad hoc est généralement comprise entre 1 et 3 mois.

- Souple : le dirigeant d’entreprise conserve la direction et la gestion de l’entreprise et il peut, à tout moment, mettre fin au mandat ad hoc.

Le mandat ad hoc est une procédure confidentielle : seuls sont informés les créanciers conviés à la procédure.

La procédure de mandat ad hoc se décompose également en 4 étapes :

- le dirigeant (et seulement lui) de l’entreprise en difficulté fait la demande auprès du Tribunal de commerce (activité commerciale et artisanale) ou du Tribunal de grande instance (activité libérale et agricole), via un formulaire dans lequel il motive sa démarche et précise un certain nombre d’informations relatives à :

- L’identification de la personne déposant la demande ;

- L’identification de l’entreprise en difficulté ;

- La présentation des difficultés de l’entreprise et des moyens envisagés pour y faire face ;

- L’intérêt de nommer un mandataire ad hoc ;

- L’état du passif ;

- L’état des actifs ;

- La situation de trésorerie ;

- La liste des salariés.

- le dirigeant est convoqué par le président du tribunal pour recueillir ses observations sur la situation de l’entreprise et la mise en place du mandat ad hoc.

- S’il accepte la demande du dirigeant d’entreprise, le président du Tribunal rend une ordonnance dans laquelle il fixe :

- L’identité du mandataire ad hoc : le mandataire est librement désigné par le président du Tribunal. Il suit généralement la suggestion du dirigeant si celle-ci est pertinente.

- Les missions : le contenu de la mission du mandataire ad hoc est adapté à chaque cas en fonction des besoins de l’entreprise.

- La durée de sa mission : généralement la durée du mandat ad hoc est comprise entre 1 et 3 mois, renouvelable plusieurs fois.

- le mandat ad hoc prend fin à l’issue du délai fixé par l’ordonnance, sauf si l’ouverture d’une procédure collective est indispensable, auquel cas il est mis fin au mandat ad hoc de manière anticipée.

Le mandat ad hoc peut être complété ensuite par une procédure de conciliation

permettant de faire homologuer ou constater l’accord trouvé pendant le mandat.

La conciliation

La procédure de conciliation est très proche de celle du mandat ad hoc et présente le même avantage de confidentialité jusqu’à la fin de la procédure.

A la différence de l’accord conclu dans le cadre d’un mandat ad hoc, l’accord de conciliation :

- peut être constaté par le tribunal, pour lui donner force exécutoire, la procédure restant confidentielle

- peut être homologué par le tribunal, pour lui donner encore plus de force et de garantie aux créanciers en cas de procédure collective, la procédure devient alors publique

a quoi peut vous servir voltyGE ?

Vous l’aurez compris, le maitre mot en cas de difficultés, même lorsqu’elles paraissent minimes et/ou passagères, c’est l’AN-TI-CI-PA-TION !

Et c’est précisément là que les directeurs financiers externalisés en temps partagé de Voltyge peuvent vous aider en :

- faisant le point sur les causes des difficultés (perte ou retard de paiement d’un client, difficultés d’approvisionnement, baisse d’activité, hausse des charges fixes comme l’énergie ou la masse salariale…)

- construisant un prévisionnel de résultat et de trésorerie mettant en évidence l’ampleur des difficultés et simulant les solutions possibles (étalement des dettes, licenciement, réduction de charges fixes…)

- vous recommandant un mandataire ad hoc ou conciliateur si nécessaire

- vous accompagnant tout le long de la procédure pour identifier les meilleures solutions de sortie de crise

Rédigé le 16/10/22 par Laetitia